Interne Kosten von Banken und Anlageprodukten sind der entscheidende Einflussfaktor auf die Rendite von Anlegern.

In diesem Artikel sowie Coachingvideo erläutere ich Ihnen, welche Kosten Finanzanlagen beinhalten.

Anleger schätzen Kosten von Finanzanlagen falsch ein

Anleger und Verbraucher schätzen die internen Kosten von Finanzanlagen in der Regel falsch ein. Dies ergab auch eine Studie der European Business School (EBS) („Bedeutung von Vergütungsstrukturen im Nachfrageverhalten nach Finanzdienstleistungen”, 2014).

Darin wurden 1.000 Verbraucher zu Kosten bei Anlageprodukten befragt. Das Ergebnis:

- Vergütungsstrukturen sind Verbrauchern nicht bekannt

- Großteil hält Beratungsleistungen für kostenlose Dienstleistung

Die durchschnittlichen Ergebnisse der Studie (gerundet):

- Falsche Beschreibung: 63%

- Weiss nicht: 27%

- Richtige Beschreibung: 10%

Die Kosten von Finanzanlagen richtig einschätzen

Folgende Punkte sollten Sie prüfen bzgl. der Kosten von Finanzanlagen

- Kosten auf Bankebene (Preis-/Leistungsverzeichnis)

- Kosten auf Produktebene (Wesentliche Anlegerinformationen)

- Zusammenhang Bank und Produktkosten

- 3 Ebenen von Finanzprodukten

- geringe Kosten sind entscheidend

Kosten auf 2 Ebenen prüfen

Grundsätzlich entstehen Kosten auf 2 Ebenen. Diese sollten Sie einzeln prüfen, um sich ein Gesamtbild zu verschaffen.

Kosten auf Bankebene

Auf der Ebene der Bank sollten Sie folgende Kosten überprüfen:

- Konto-/Depotführungsgebühren

- Transaktionskosten

- Fest vereinbarte Jahresgebühren (Fees)

Die Informationen finden Sie im Preis-/Leistungsverzeichnis Ihrer Bank, welches Ihnen auf Anforderung zur Verfügung gestellt werden muss. Häufig finden Sie dieses auch auf der Internetseite Ihrer Bank.

Kosten auf Produktebene

Für fast alle Anlageprodukte (Versicherungen, Finanzprodukte, Fonds, Beteiligungen, etc.) existiert mittlerweile gesetzlich vorgeschriebene Verbraucherinformationen.

Diese werde meist “Wesentliche Anlagerinformationen“, “Kundeninformationsdokumente (KID)” oder “Produktinformationsblätter (PIB)“, etc. genannt.

Diese müssen alle wesentlichen Informationen auf 2-3 Seiten zusammenfassen und enthalten auch die Kosten. Darin sollten Sie folgende Angaben prüfen:

Ausgabeaufschläge, Agios z.B. 3-6% der Einzahlung

Das sind Kosten die einmalig beim Kauf eines Produktes anfallen.

Rücknahmeabschläge z.B. 3% des Guthabens

Das sind Kosten die einmalig beim Verkauf eines Produktes anfallen.

Laufende Kosten z.B. 1,80% p.a.

(Gesamtkostenquote oder Total Expense Ratio=TER)

Das sind Kosten die jährlich innerhalb eines Produktes anfallen. Die Gesamtkostenquote auch TER abgekürzt fasst die jährlichen, laufenden Kosten zusammen. Leider fehlen in dieser Kennzahl die erfolgsabhängigen Gebühren sowie interne Transaktions- und Handelskosten.

Erfolgsabhängige Gebühren – An die Wertentwicklung gebundene Kosten p.a. z.B. 20% über 3% Wertentwicklung

Den Abzug der oben dargestellten Kosten merken Sie als Anleger nicht direkt. Alle oben dargestellten Kostenarten werden intern, das heißt innerhalb der Finanzprodukte abgezogen und schmälern dadurch Ihre Rendite.

Kosten von Finanzanlagen – Praxisbeispiel

In diesem Coachingvideo erläutere ich Ihnen die Kosten von Finanzanlagen anhand eines Praxisbeispiels.

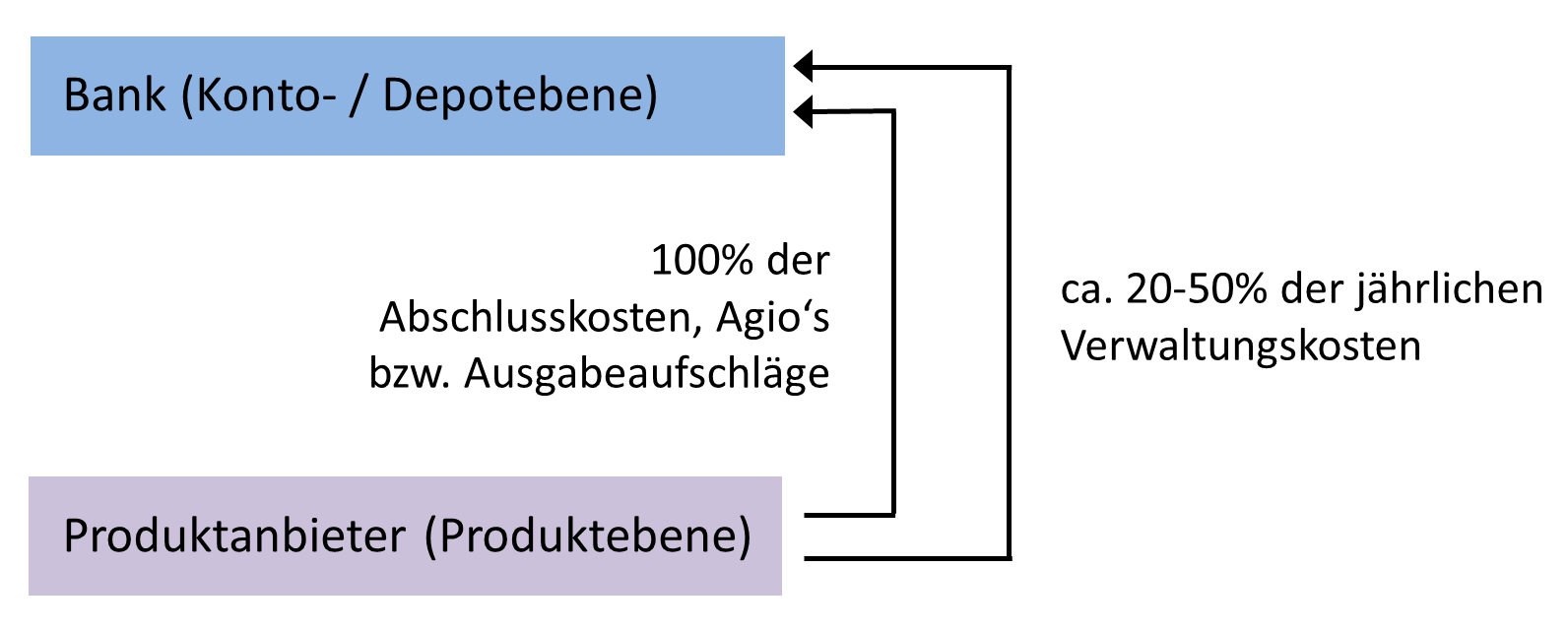

Interner Provisionsfluss unbekannt

So gut wie kein Anleger kennt die Verknüpfungen sowie den daraus resultierenden Fluss der Provisionen bzw. Kosten von Finanzanlagen.

Konkret fließen erhebliche Zuwendungen von den Produktanbietern zu Banken, Beratern und Vertretern. Diese werden gespeist aus Kosten von Finanzanlagen.

In der Regel fließen 100% sämtlicher Agios, Abschlusskosten und Ausgabeaufschläge an Banken und Berater.

Noch unbekannter ist, dass in der Regel 20-50% der jährlichen Verwaltungskosten ebenfalls an Banken und Berater weitergereicht werden. Bei Versicherungen sind es meist 20-30%, bei Anlageprodukten meist 40-50% jedes Jahr.

Interessen verlaufen Gegensätzlich

Die oben dargestellte Verknüpfung der Kostenebenen haben Auswirkungen auf die Interessenlagen der Beteiligten.

BANK

verdient über eigene Produkte

hohe Produktkosten = mehr Ertrag

häufiges Umschichten = mehr Ertrag

KUNDE

neutrale Produktauswahl = mehr Ertrag

geringe Produktkosten = mehr Ertrag

seltenes Umschichten = mehr Ertrag

Schaut man sich die Interessenlage genau an, sind die Interessen von Banken, Beratern und Provisionsvertretern genau Gegensätzlich zu Ihren Interessen. Banken erzielen immer dann einen Ertrag, wenn Sie hauseigene Produkte, mit hoher Kostenstruktur verkaufen und möglichst oft umschichten.

Dagegen ist es für Sie als Kunde mit einem Mehrertrag verbunden, wenn Produkte unabhängig ausgewählt werden und wenn diese möglichst günstige Kosten beinhalten. Auch seltenes Umschichten begünstigt einen höheren Ertrag

3 Produktebenen mit unterschiedlichen Kosten

Für eine einfachere Zuordnung unterteile ich Finanzprodukte für meine Klienten in folgende 3 Ebenen.

Ebene I (primäre Finanzprodukte)

| Produktbezeichnung | Einmalkosten | Laufende Kosten p.a. |

| Aktien, Anleihen, Rohstoffe, Unternehmensbeteiligungen, etc. je nach Institut | ca. 0,10-0,50% | Depotgebühren |

Ebene II (sekundäre Finanzprodukte)

| Produktbezeichnung | Einmalkosten | Laufende Kosten p.a. |

| offene Investmentfonds (aktiv verwaltet) | 5% | ca. 1,60-3,00% |

| offene Investmentfonds (Indexfonds, ETFs) | 0-3% | ca. 0,10-0,70% |

| geschlossene Fonds, Beteiligungen | 10-20% | ca. 5-10% |

| Zertifikate | ca. 2-10% | ca. 2-10% |

| Optionen | ca. 2-10% | ca. 2-10% |

| Futures | ca. 0,05-0,10% | ca. 0,05-0,10% |

| CFDs (Contract for Difference) | ca. 2-5% | ca. 2-5% |

Ebene III (tertiäre Finanzprodukte)

| Produktbezeichnung | Einmalkosten | Laufende Kosten p.a. |

| Versicherungsprodukte | ca. 2,5-5% | ca. 5-10% |

| Bankprodukte | ca. 2-5% | ca. 1-5% |

| Dachfonds | ca. 2-5% | ca. 2,5-6% |

Finanzprodukte der Ebene I sind direkt zu erwerbende Anlagebausteine. Sie verbriefen ein direktes Recht z.B. an einem Unternehmensanteil oder einer Anleihe. Bei Rohstoffen bedeutet es den physischen Besitz von z.B. Goldmünzen

Finanzprodukte der Ebene II sind Anlagevehikel die in Produkte der Ebene I investieren und diese bündeln. Es gibt also einen Dienstleister dazwischen, der diese Produkte anbietet. Zum Beispiel eine Fondsgesellschaft.

Finanzprodukte der Ebene III sind Anlagevehikel die in Produkte der Ebene II investieren und diese bündeln. In diesem Fall gibt es 2 Dienstleister die dazwischengeschaltet sind. Anbieter dieser Finanzprodukte sind meist Versicherungen oder Banken.

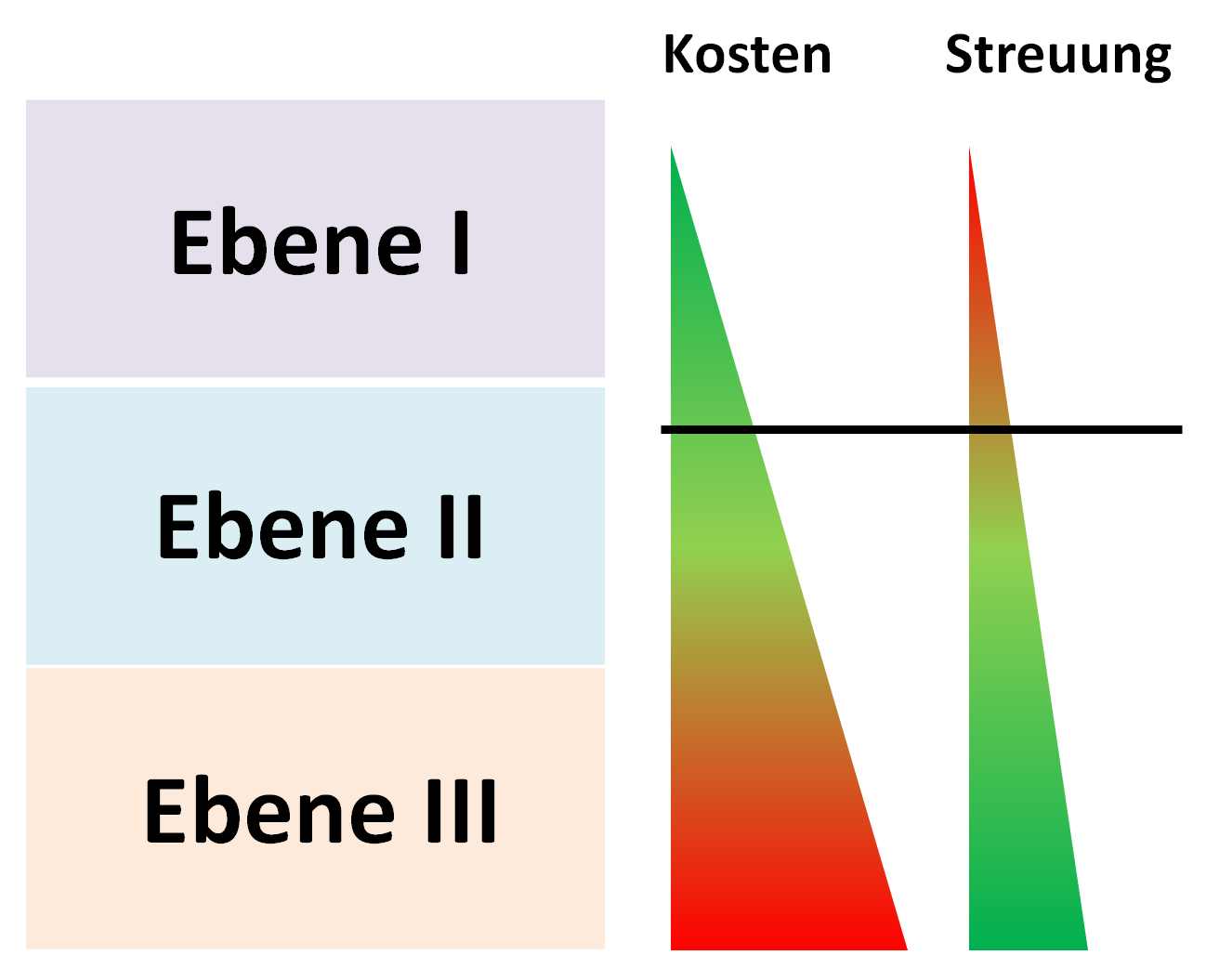

3 Produktebenen – Kosten gegen Streuung

Je weiter Sie sich von Ebene I Richtung Ebene III bewegen, desto höher die Kosten. Dies liegt daran, dass im Verlauf immer mehr Unternehmen als “Zwischenhändler” agieren und natürlich Profite erwirtschaften möchten.

Je weiter Sie sich von Ebene I Richtung Ebene III bewegen, desto breiter die Streuung, was ein positiver Aspekt für Sie ist.

Hohe Kosten wirken sich, insbesondere bei dem aktuellen Niedrigzinsniveau, drastisch auf die Rendite von Finanzanlagen aus.

Daher wirkt dieser Punkt schwerer als der positive Effekt der höheren Streuung.

Auf der anderen Seite sollten Sie eine ausreichende Diversifikation nicht völlig ausser acht lassen. Daher empfehle ich meinen Klienten die Auswahl von möglichst günstigen Produkten der Ebene II, unter anderem z.B. kostengünstige Indexfonds (ETFs).