Aktien

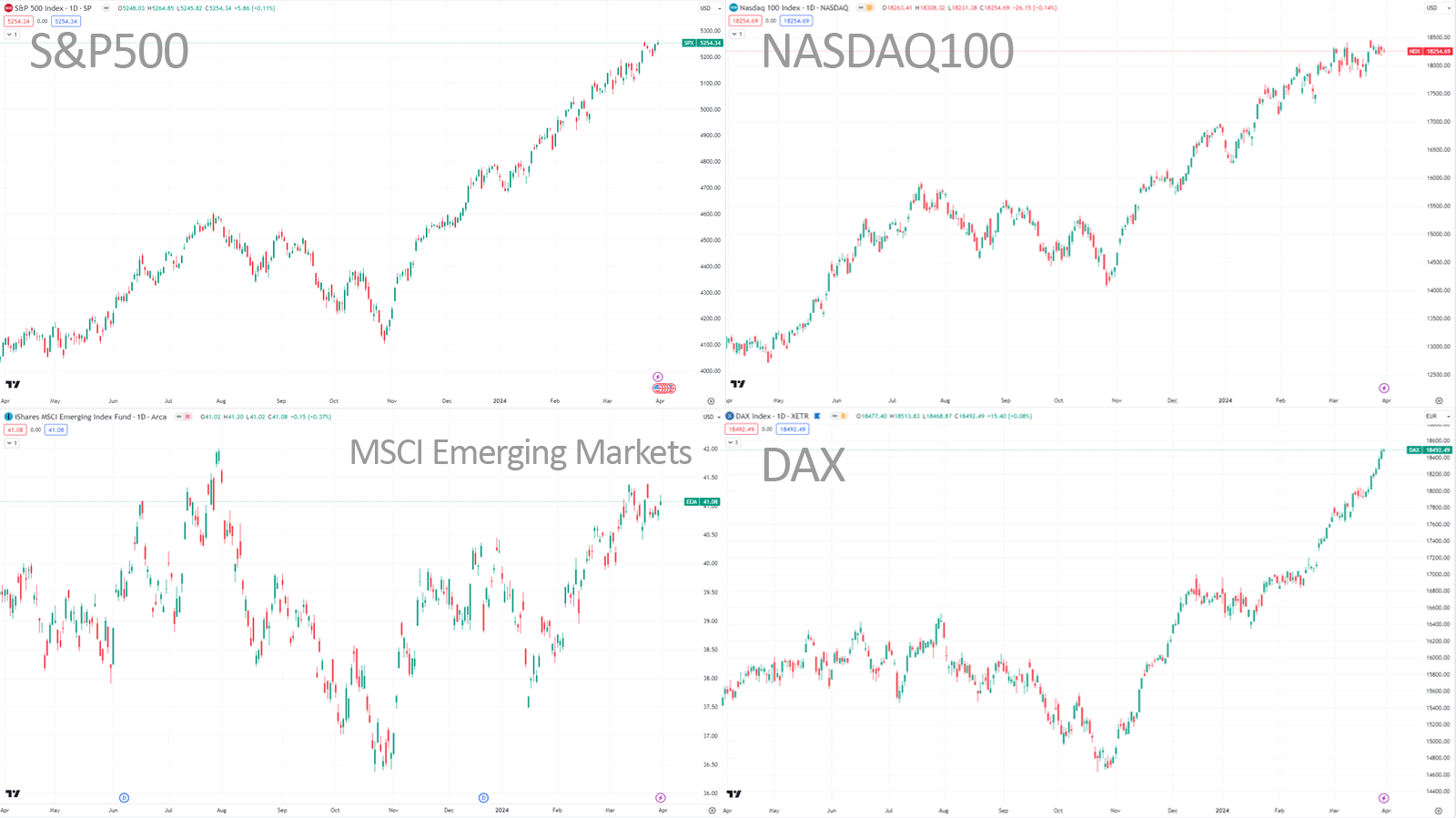

Charts der letzten 12 Monate:

Wertentwicklung seit Jahresbeginn:

S&P 500 (USA) +10,75% (in USD)

Nasdaq (Technologie) +9,42% (in USD)

DAX +9,85%

MSCI Emerging Markets +3,16% (in USD)

Rückblick:

- US-Börsen mit starkem Jahresbeginn

- Marktbreite des Aktienaufschwungs nimmt langsam zu

- China & erneuerbare Energien nach wie vor schwach

- Inflation in USA zieht im ersten Quartal leicht an

- Erwartete Zinssenkungen für 2024 von 6 Zinsschritten reduziert auf nur noch 3 Zinsschritte

- Leichte Abkühlung am US-Arbeitsmarkt

- Quartalsergebnisse der US-Unternehmen solide

- US-Regierung beschließt neues Ausgabenpacket von 1,2 Billionen US Dollar

- Japanische Notenbank erhöht nach 17 Jahren negativer Zinspolitik erstmalig die Zinsen von

-0.10% auf 0,00%. - Chinesische Notenbank senkt Zinsen, um Wirtschaft und Immobiliensektor zu stützen

- Bitcoin ETF in USA erfolgreichste ETF-Einführung aller Zeiten

- Blackrock steigt in Tokenisierung realer Vermögenswerte auf der Ethereum Blockchain ein

Ausblick:

- Markttechnik, erwartete Zinssenkungen sowie weiterhin massive Staatsausgaben der USA wirken positiv auf Märkte (Liquiditätsausweitung üblich in US-Wahljahren)

- Nach 5 Monaten Aufschwung, jederzeit Rücksetzer möglich

- Risiken nach wie vor vorhanden:

- sollte die Inflation wieder ansteigen, könnte das Zinssenkungen nach hinten verschieben

- Abkühlen der Wirtschaft sowie weiterer Anstieg der US-Arbeitslosigkeit

Folgende Grafik zeigt das Kurs-Gewinn Verhältnis des S&P500 in den letzten 12 Monaten. Lag das Kurs-Gewinn Verhältnis letzten November noch bei ca. 23 ist es mittlerweile kräftig vorausgelaufen auf mittlerweile 29. Der Aktienaufschwung basiert weiterhin auf positiven Erwartungen getrieben durch künstliche Intelligenz sowie anstehenden Zinssenkungen.

Anleihen / Zinsen

Die US-Zinsen sind im ersten Quartal leicht gestiegen. Dies hängt mit den verschobenen Zinssenkungen aufgrund der leicht erhöhten Inflationszahlen zusammen.

Aktuell betragen die Zinsen für 2-jährige US-Staatsanleihen ca. 4,63% (gelbe Linie) und 10-jährige ca. 4,21%. Die Zinskurve ist nach wie vor invertiert, das bedeutet dass die kurzfristigen Zinsen höher sind als die langfristigen.

Deutsche Staatsanleihen sind ebenfalls leicht gestiegen auf 2,82% für 2-jährige und 2,29% für 10-jährige.

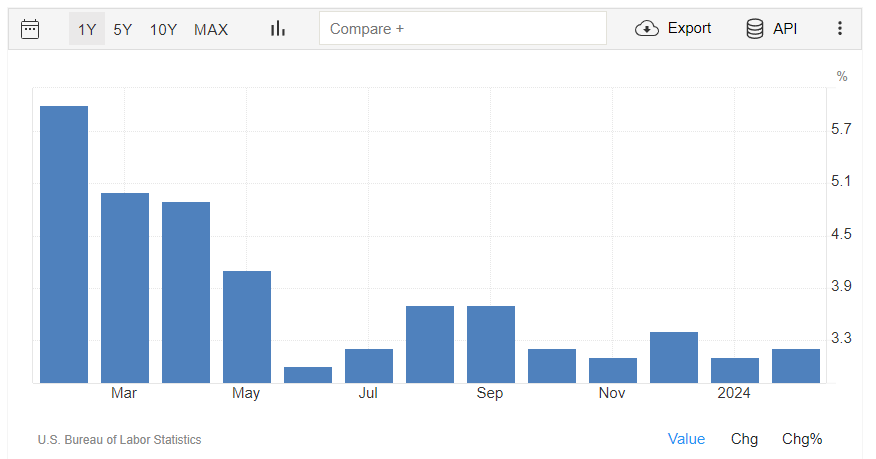

Inflation / Geldpolitik

Die US-Inflation ist im Februar mit 3,20% leicht erhöht ausgefallen im Vergleich zum Januar 3,10%.

Für den weiteren Jahresverlauf wird es entscheidend sein, ob dieser Anstieg nur ein saisonaler Ausrutscher war oder ob die Inflation neu an Fahrt gewinnt.

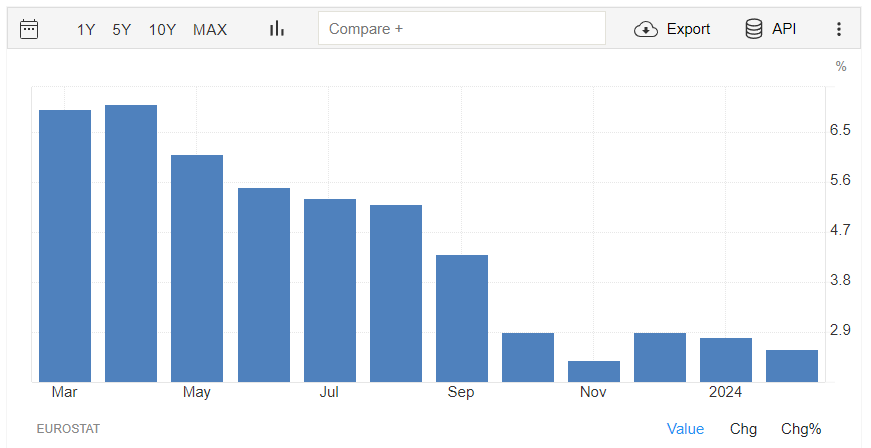

In Europa sieht es deutlich besser aus. Die Inflation in Europa betrug zuletzt 2,60% im Februar, nach 2,80% im Januar.

Für das laufende Jahr rechnet die EZB nun mit einer Inflationsrate von 2,3 Prozent. Zuvor war sie noch von 2,7 Prozent ausgegangen. 2025 wird eine Rate von 2,0 Prozent prognostiziert.

Vor diesem Hintergrund ist es nur wenig verständlich, dass sich die EZB noch nicht getraut hat mit Zinssenkungen zu beginnen.

Auch in Europa wird die erste Zinssenkung für Juni erwartet.

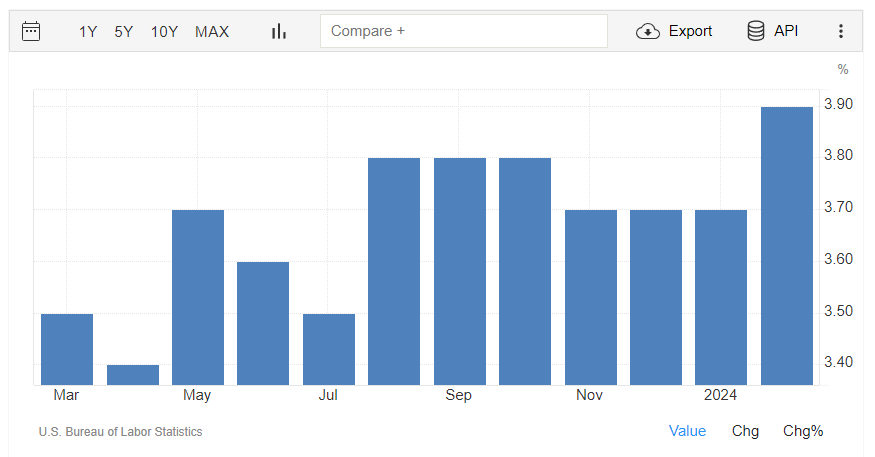

Die US-Arbeitslosenzahlen sind im Februar auf 3,90% angestiegen, nach 3,70% im Januar.

Damit scheint die US-Notenbank ihr Ziel eines abkühlenden Arbeitsmarkts als Voraussetzung für ein Abkühlen der Inflation zu erreichen.

Konjunktur

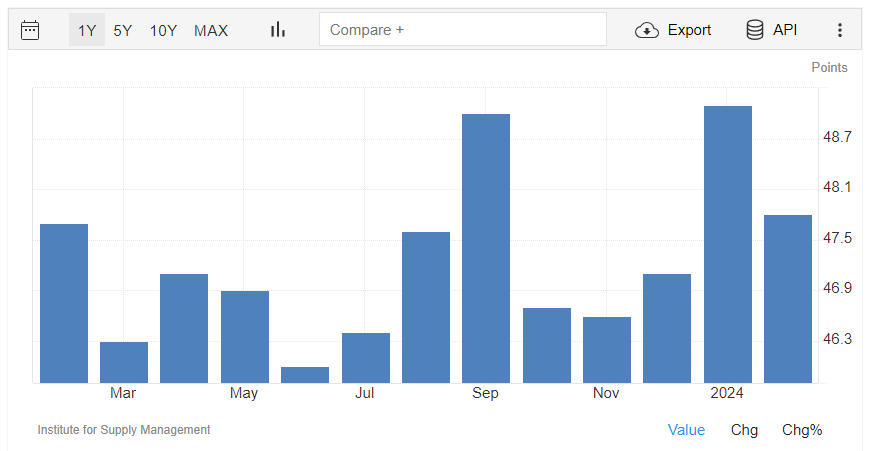

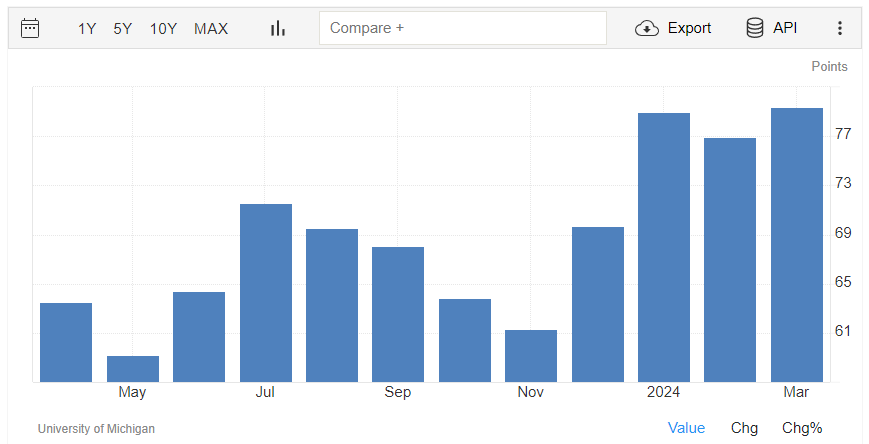

In den USA zeigen sich der Einkaufsmanagerindex der Industrie nach einem stärkeren Januar im Februar wieder schwächer. Das US-Konsumentenvertrauen bleibt durch die Aussicht auf sinkende Zinsen sehr robust.

- US-Einkaufsmanager Index (PMI) hat im Februar nachgegeben auf 47,8 nach einem robusten Wert im Januar von 49,1 (unter 50 = Kontraktion).

- US-Konsumentenvertrauen verharrt im März auf hohem Niveau von 79,4 nach 76,9 im Februar.

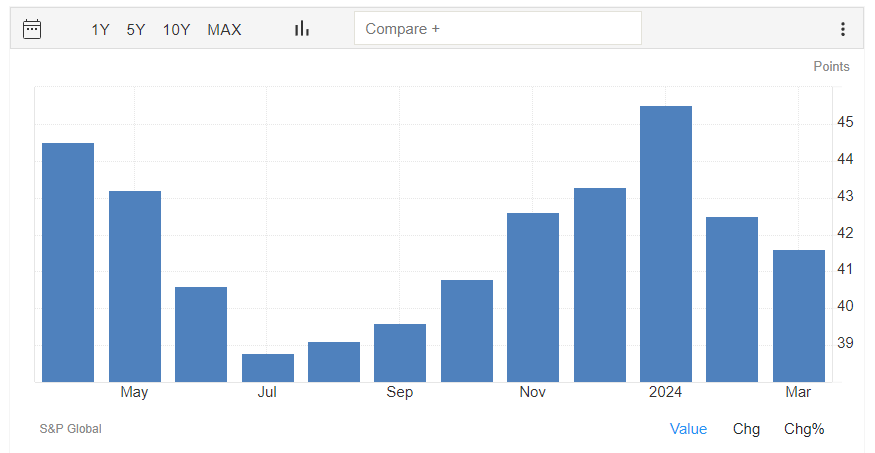

- Deutscher Industrie Einkaufsmanagerindex fällt im März auf 41,6 nach 42,5 im Februar (unter 50 = Kontraktion).

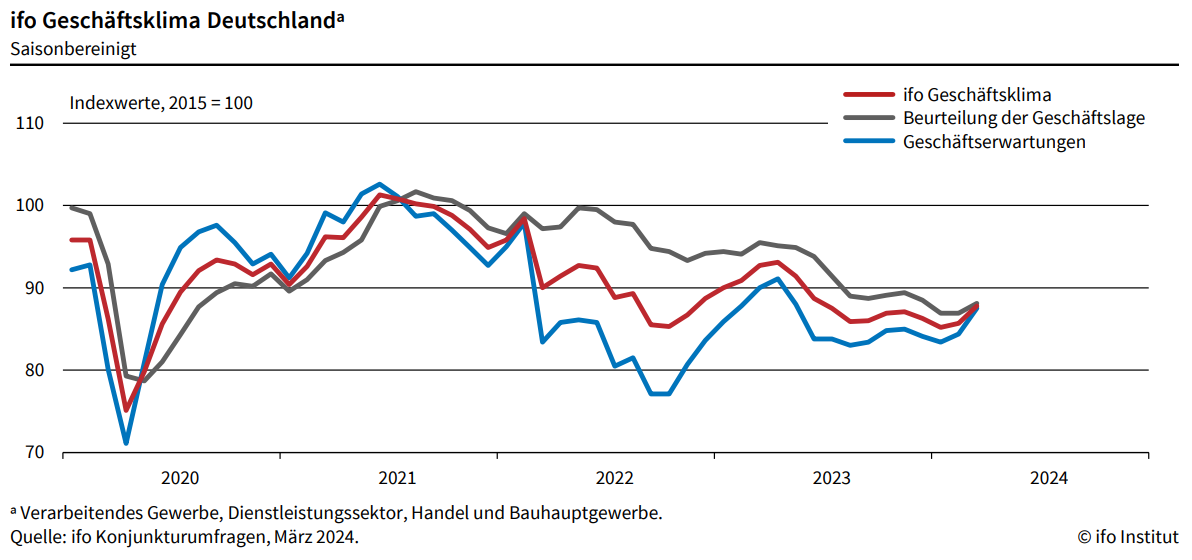

- Der IFO-Index für die deutsche Wirtschaft ist im März gestiegen auf 87,8 nach 85,7 im Februar.

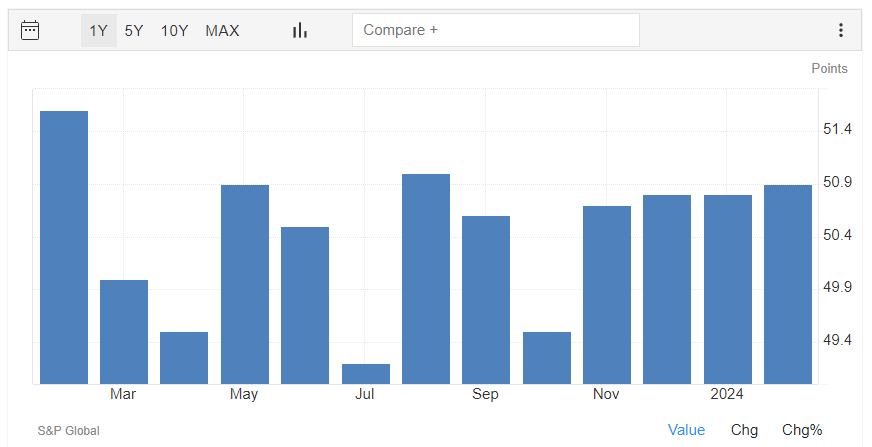

- China Industrie Einkaufsmanagerindex stabilisiert sich im Februar auf 50,9 nach 50,8 im Januar. (unter 50 = Kontraktion)

Gold / Silber

Gold hat ein neues Allzeithoch erreicht und konnte sich seit Jahresbeginn sehr positiv entwickeln. Da Gold damit einen wichtigen, mehrjährigen Widerstand (2.100 USD) durchbrochen hat, dürfte der Weg frei sein für weiter steigende Kurse im Jahresverlauf.

Silber folgt Gold mit etwas Abstand.

Entwicklung seit Jahresbeginn in USD:

Gold: +8,24% seit Jahresbeginn

Silber: +4,98% seit Jahresbeginn

Die Branchenorganisation World Gold Council (WGC) verweist auf das große Interesse der Notenbanken an dem Edelmetall. Zuletzt habe sich die Kaufserie der Zentralbanken auf höchstem Niveau fortgesetzt.

“Im vergangenen Jahr erreichte die Nachfrage mit 1.037 Tonnen den zweithöchsten Wert seit Beginn der Aufzeichnungen und lag damit nur 45 Tonnen unter dem Vorjahreswert”, so der WGC. Ungewöhnlich hohe Goldkäufe verzeichnete die Organisation von Seiten Chinas, gefolgt von Polen, Singapur, Libyen, Tschechien und Indien.

Schließlich rechnen nicht wenige Ökonomen mit einer Wiederauflage des Handelskrieges zwischen den USA und China, sollte der Ex-Präsident von den US-Wählern eine zweite Chance bekommen.

Rohstoffe

Der Ölpreis hat sich im ersten Quartal verteuert auf 83,17 USD. Der weitere Verlauf des Ölpreises wird direkte Auswirkungen auf die Inflationszahlen haben.

Goldman Sachs sieht im Falle der geplanten Leitzinssenkung der Fed und der EZB, dass die Rohölpreise um bis zu 15% klettern könnten. Sollte es jedoch in Gaza zu einem Waffenstillstand und einer gewissen Konfliktlösung kommen, so dürften die Huthi-Angriffe im Roten Meer nachlassen und deshalb Transportrisikoprämien ausgepreist werden.

Light Crude Oil: +16,56% (USD) seit Jahresbeginn

Währungen

US-Dollar

Der US-Dollar ist im ersten Quartal gestiegen. Das Verschieben von Zinssenkungen der US-Notenbank hat den US-Dollar Aufwind gegeben.

Der US Dollar Index (Korb aus: 57,6% EUR, 13,6% JPY, 11,9% GBP, 9,1% CAD, 4,2% SEK, 3,6% CHF) liegt aktuell bei 104,48 (+3,00% seit Jahresbeginn).

EUR

Der Euro hat seit Jahresbeginn gegenüber dem US-Dollar an Wert verloren (-2,24% seit Jahresbeginn) und liegt aktuell bei 1,07894 USD.

Kryptowährungen / Blockchain Technologie / Web3

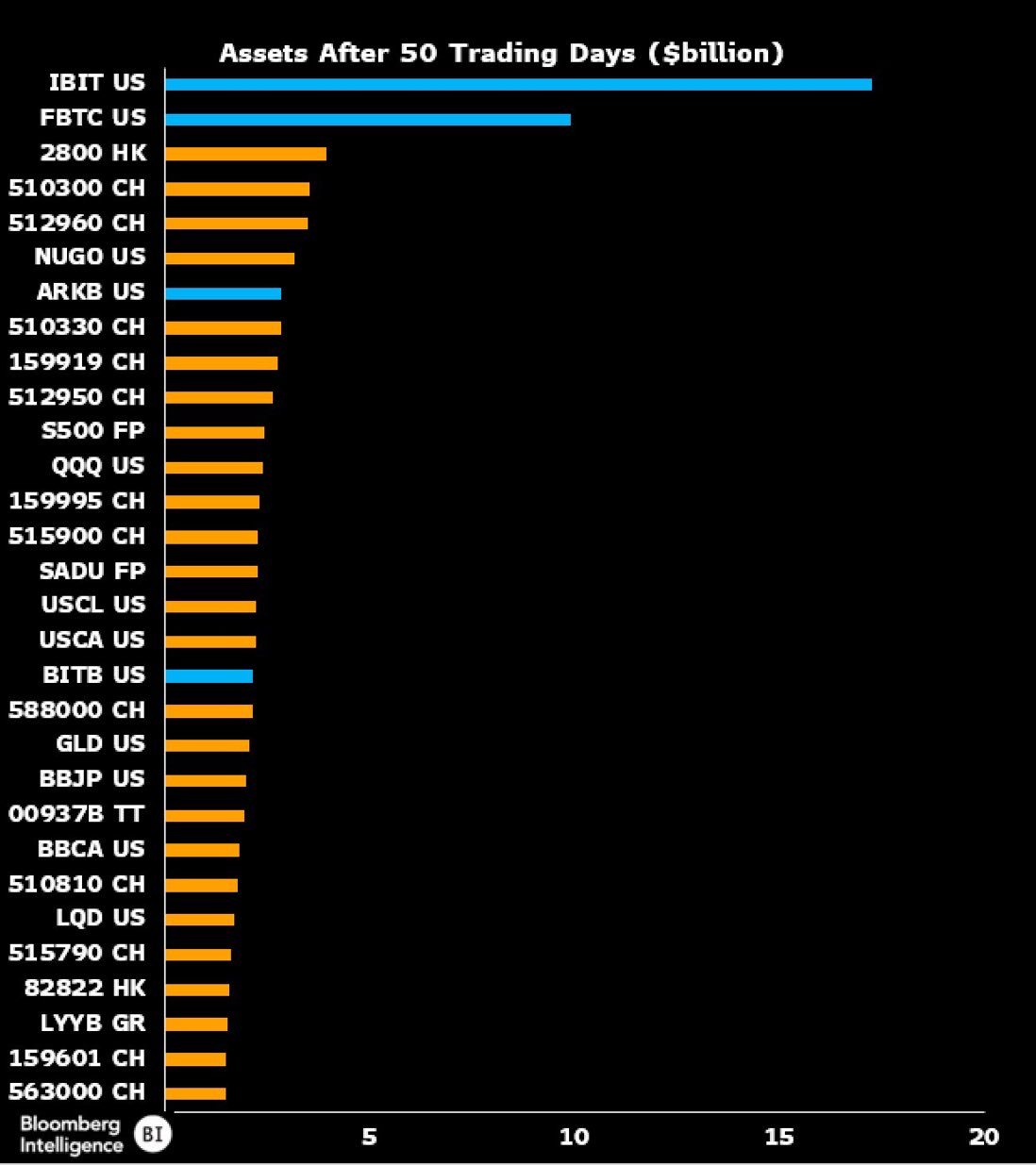

Die im Januar eingeführten Bitcoin ETFs in den USA waren die erfolgreichste ETF-Einführung aller Zeiten. Folgende Grafik zeigt das Fondsvolumen der erfolgreichsten ETFs nach den ersten 50 Handelstagen. In blau dargestellt sind die neu eingeführten Bitcoin ETFs. (IBIT=iShares, FBTC=Fidelity, ARKB=21 Shares, BITB=Bitwise)

Das zeigt das große Interesse der institutionellen Investoren an Bitcoin. Die große Nachfrage trifft auf das Bitcoin Halving (Halbierung der Produktionsmenge) im April. Das dürfte die Preise im Jahresverlauf weiter beflügeln.

Auch die Meldung, dass der größte US-Vermögensverwalter Blackrock in die Tokenisierung realer Vermögenswerte auf der Ethereum Blockchain einsteigt, zeigt, dass sich die Nutzung von Blockchaintechnologie langsam durchsetzt.

Entwicklungen seit Jahresbeginn:

Bitcoin (BTC): +66,65% (70.246 USD) in USD

Ethereum (ETH): +57,96% (3.603 USD) in USD

Sentiment

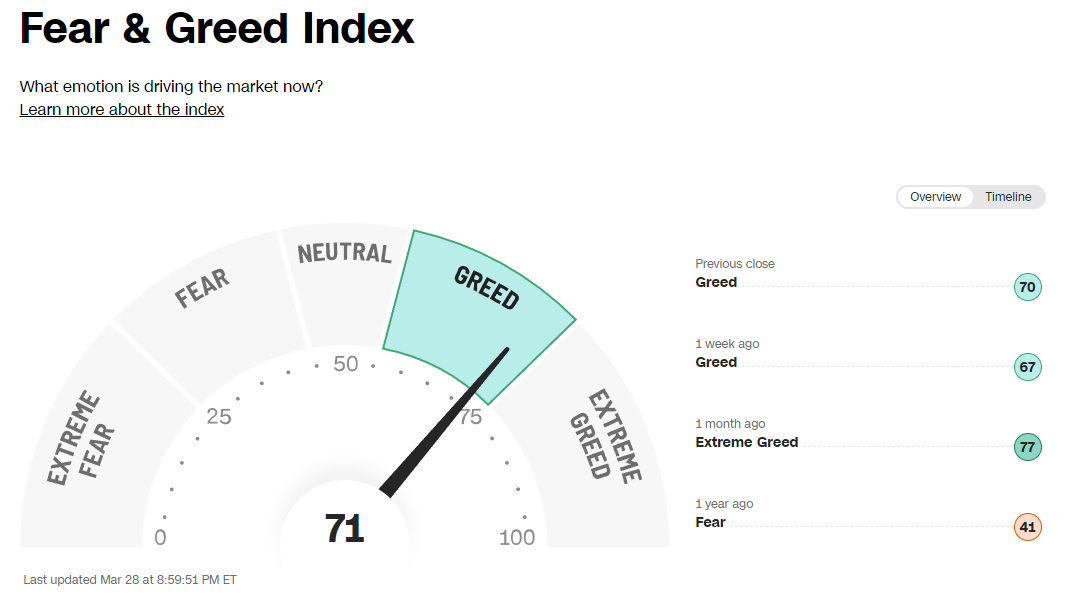

Der „Fear & Greed“ Stimmungsindex verharrte die letzten 3 Monate konstant auf hohem Niveau und liegt aktuell bei 71 (0=Extreme Angst – 100=Extreme Gier).

Ausblick

Nach 5 Monaten Aktienralley (historisch äußerst unüblich) steigt die Wahrscheinlichkeit einer Zwischenkorrektur.

Die massiven Staatsausgaben der USA mit einem frisch geschnürten Haushaltspaket von 1,2 Billionen US-Dollar wirkt liquiditätsseitig stützend für die Märkte.

Auch die Aussicht auf Zinssenkungen der US-Notenbank in der 2. Jahreshälfte beflügelt.

Das gefährlichste Risiko scheint aktuell ein neues Aufflammen der Inflation. Das würde Zinssenkungen weiter in die Zukunft schieben.

Eine Abschwächung der Wirtschaft könnte an den Börsen ebenfalls zu einer Zwischenkorrektur führen. In diesem Szenario sollte sich dann auch die Inflation weiter abkühlen, was dann der Notenbank freien Lauf für aggressivere Zinssenkungen geben würde.

Das hat historisch nach einem Rücksetzer wieder zu steigenden Kursen geführt.

Treten die schlimmsten Szenarien nicht ein, wird sich der Aktienaufschwung in diesem Jahr wahrscheinlich fortsetzen und an Breite gewinnen.

Herzliche Grüße und einen schönen Frühling wünscht Ihnen

Ihr Bijan Kholghi

Dieser Marktbericht stelle keine individuelle Anlageberatung dar, sondern dient ausschließlich Entertainment & Informationszwecken. Für eine individuelle Anlageberatung wenden Sie sich bitte persönlich an mich unter info@finanzcoach.org .