Aktien

Entwicklungen seit Jahresbeginn:

S&P 500 (USA) +11,18% (in USD)

Nasdaq (Technologie) +33,53% (in USD)

DAX +11,38%

MSCI Emerging Markets -1,02% (in USD)

Rückblick:

- saisonale Aktienkorrektur durch

- leicht gestiegene US-Inflationszahlen & Ölpreis

- straffe US-Notenbankrhetorik (höher für länger)

- als Folge daraus sehr starker US-Dollar

- Konjunkturschwäche in China

- Sorge um 2. Inflationswelle

- US-Notenbank erreicht Leitzins von 5,25-5,50% und hält weitere Erhöhungen offen

- Europäische Zentralbank erhöht Leitzins auf 4,50%

- US-Wirtschaftsindikatoren robuster als in Europa, wo eine Rezession erwartet wird

- Bisher nur leichter Anstieg der US-Arbeitslosenquote

- US-Konsumentenvertrauen nach wie vor sehr robust mit leichten Abwärtstendenzen

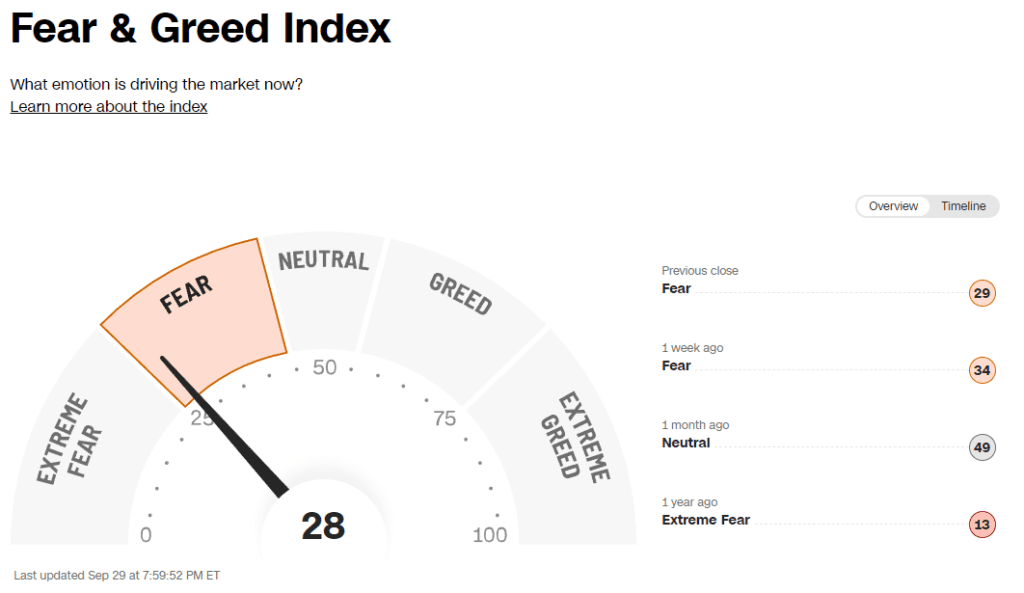

- Marktstimmung dreht von extremer Gier im Juli (80) auf Angst (28) Ende September

Ausblick:

- Leitzinshoch dürfte erreicht sein

- eine „weiche Wirtschaftslandung“ wird unwahrscheinlicher

- hohe Leitzinsen bis ca. Mitte 2024 zur weiteren Eindämmung der Inflation

- China mit Spielraum für Zinssenkungen und Stützung der Wirtschaft

- Festzinsanlagen wieder attraktiv

- Weitere Wirtschafts- und Arbeitsmarktdaten entscheidend

- halten sich diese weiter robust, Jahresendralley zu neuen Höchstkursen möglich

- zeigt sich Abrutschen in Rezession, Fortsetzung der Korrektur möglich

Nachdem die Aktienmärkte im Juli einen lokalen Hochpunkt erreicht hatten, gab es im August und September eine, saisonal typische, Korrektur.

Insgesamt stellt sich das Bild an den Märkten immer noch sehr heterogen dar.

Wären sich die großen US-Technologiewerte stabil halten, sind zinssensitive Aktien nahe oder bei Jahrestiefstkursen.

Zinssensitiven Aktien sind z.B.:

- kleine- und mittelständische Aktien

- Wachstumswerte (innovative Technologien)

- erneuerbare Energien

- etc.

Auch chinesische Aktien befinden sich seit Jahresbeginn im Minus aufgrund anhaltender Konjunkturschwäre.

Als Beispiel hier die Entwicklung seit 2021 von Aktien im Bereich

erneuerbare Energien (Global Clean Energy):

sowie chinesischer Technologiewerte (HanETF Emerging Markets Internet & E-Commerce):

Nach leicht anziehenden US-Inflationszahlen im Juli und August sowie ansteigenden Ölpreisen, besteht die Sorge einer zweiten Inflationswelle.

Die US-Notenbank hat daraufhin ihre Rhetorik nochmal verschärft.

Die Zinsen werden wohl länger als erwartet (aktuelle Marktschätzung bis Juli 2024) auf dem restriktiven Niveau von aktuell 5,25-5,50% verbleiben und man hält sich sogar offen, die Zinsen ggf. nochmal um 1-2 Zinsschritte zu erhöhen.

Die europäische Zentralbank hat die Zinsen in der letzten Sitzung im September auf 4,50% erhöht, rhetorisch jedoch angedeutet, dass es wohl die letzte Erhöhung sein dürfte.

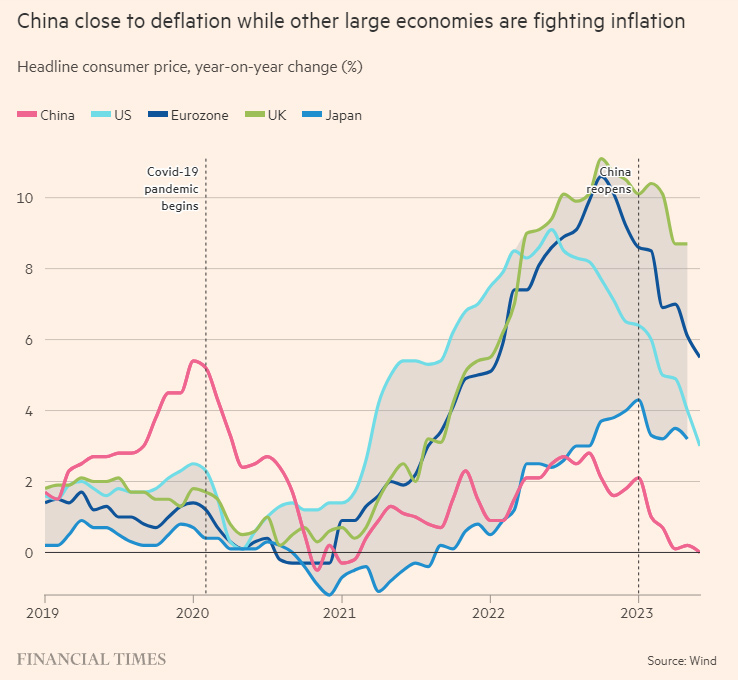

Während in den USA und Europa hohe Inflation bekämpft wird, ist China bereits nahe der Deflation.

Das gibt China den meisten Raum für Zinssenkungen sowie Unterstützung der Wirtschaft durch Liquiditätsunterstützungen. Bisher hält man sich jedoch bewusst zurück aufgrund der nach wie vor vorhandenen Schwierigkeiten im Immobiliensektor.

Anleihen / Zinsen

Die US-Zinsen sind, insbesondere am langen Ende (10 jährige) deutlich angezogen.

Aktuell betragen die Zinsen für 2-jährige US-Staatsanleihen ca. 5,05% (gelbe Linie) und 10-jährige ca. 4,85%.

Deutsche Staatsanleihen liegen bei 3,20% für 2-jährige und bei 2,85% für 10-jährige.

Inflation / Geldpolitik

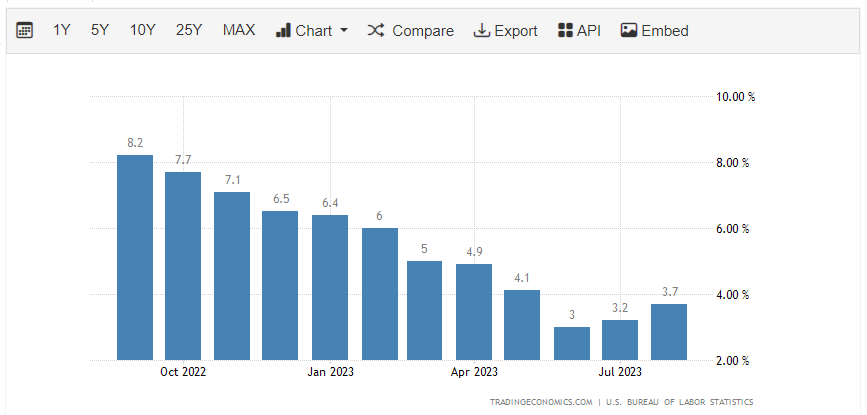

Die US-Inflation hat im Juli und August wieder etwas nach oben angezogen (3,70%). Dies schürt die Sorge einer zweiten Inflationswelle.

Die Rhetorik von Herrn Powell war entsprechend scharf und man betonte, dass sogar 1-2 weitere Zinsanhebungen möglich wären, sollten die Daten sich weiter verschlechtern.

Die Inflation in Europa konnte sich weiter reduzieren auf 4,30%. Dennoch liegt diese weiterhin deutlich über dem 2% Ziel.

Die US-Arbeitslosenzahlen haben zuletzt leicht angezogen auf 3,80%. Ein weiterer Anstieg über 4% wäre notwendig, um der Notenbank zu signalisieren, dass ihre bremsenden Maßnahmen Wirkung zeigen und keine weiteren Zinserhöhungen nötig sind.

Die Rhetorik der europäischen Zentralbank war nach der letzten Zinsanhebung auf 4,50% eher verhalten bzgl. weiterer Zinsschritte. Man wird zukünftig „datenabhängig“ entscheiden. Die schwächere Konjunktur in Europa spricht dafür, dass wir das Zinshoch erreicht haben.

Konjunktur

In den USA zeigen sich Konjunkturindikatoren weiterhin recht robust.

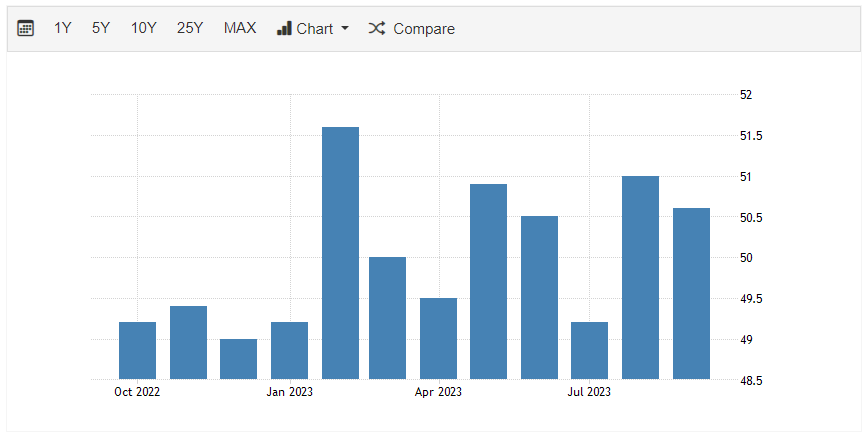

- US-Einkaufsmanager Index (PMI) konnte sich in den letzten 2 Monaten verbessern auf aktuell 47,6 (unter 50 = Kontraktion).

- US-Konsumentenvertrauen hält sich nach wie vor sehr stark bei 68,10.

Die starken Zahlen halten die Hoffnung auf eine weiche Wirtschaftslandung weiter aufrecht. US-Notenbankchef Powell sagte bei der letzten Zinssitzung, dass eine weiche Landung zwar nach wie vor möglich ist, diese jedoch nicht das Basisszenario darstellt.

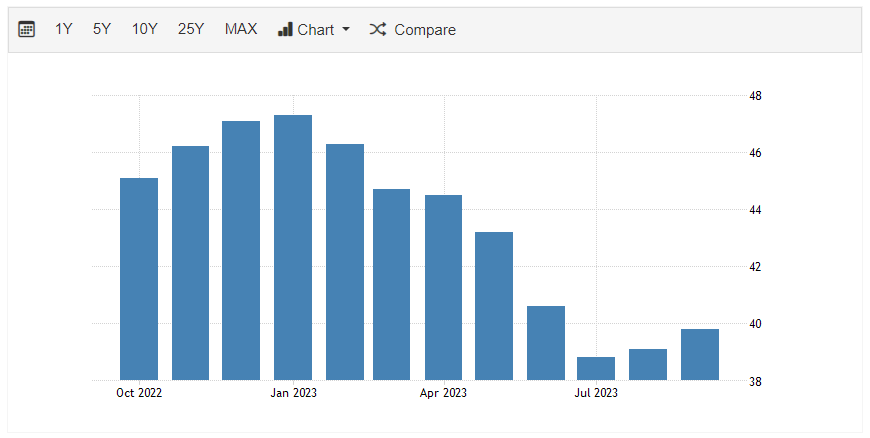

- Deutscher Industrie Einkaufsmanagerindex stabilisiert sich auf sehr niedrigem Niveau von 39,80 (unter 50 = Kontraktion).

- Der IFO-Index für die deutsche Wirtschaft verbleibt ebenfalls auf niedrigem Niveau von 85,7 Punkten im September nach 88,5 Punkten im Juni.

- China Industrie Einkaufsmanagerindex aktuell bei 50,6 (unter 50 = Kontraktion)

Gold / Silber

Gold und Silber haben im vergangenen Quartal unter der Stärke des US-Dollar gelitten. Auf Jahressicht ist Gold nur noch leicht im Plus und Silber bereits negativ.

Eine Erholung wird nur möglich sein, wenn sich der US-Dollar in Zukunft abschwächt.

Entwicklung seit Jahresbeginn in USD:

Gold: +1,37%

Silber: -7,43%

Rohstoffe

Der Ölpreis hat im vergangenen Quartal stark aufgewertet und notiert aktuell bei 90,79 US-Dollar (Crude Oil). Große Förderländer wie Saudi-Arabien und Russland halten Ihre Fördermengen weiterhin reduziert. Das könnte zu weiteren Aufwertungen des Ölpreises führen.

Währungen

US-Dollar

Der US-Dollar hat seit einem Tief im Juli massiv aufgewertet.

Der US Dollar Index (Korb aus: 57,6% EUR, 13,6% JPY, 11,9% GBP, 9,1% CAD, 4,2% SEK, 3,6% CHF) liegt aktuell bei 106,17. Hintergrund sind die weiter gestiegenen Zinsen in den USA.

Sollte die Dollarstärke weiter anhalten, dürfte das belastend für Aktienmärkte wirken.

EUR

Der Euro hat dagegen stark gegenüber dem US-Dollar verloren und notiert aktuell bei 1,057 USD.

Kryptowährungen / Blockchain Technologie / Web3

Entwicklungen seit Jahresbeginn:

Bitcoin (BTC): +64,68%

Ethereum (ETH): +41,33%

Kryptowährungen sind am äußersten Ende des Risikospektrums und damit auch einer der zinssensitivsten Anlageklassen.

Von seinem Hoch bei 31.800 USD im Juli hat Bitcoin mittlerweile ebenfalls nachgegeben auf aktuell ca. 27.200 USD.

Dollarstärke und weiterhin restriktive Geldpolitik dürften im letzten Quartal des Jahres weiter belasten.

Die Geschwindigkeit der technischen Entwicklungen im Bereich der Blockchaintechnologie ist nach wie vor sehr beeindruckend. Mittel- bis langfristig sollte sich die Anlageklasse daher sehr positiv entwickeln, insbesondere wenn wieder Rückenwind auf der Liquiditätsseite besteht.

Sentiment

Innerhalb von 3 Monaten hat sich das Stimmungsbild völlig verändert.

Der „Fear & Greed“ Stimmungsindex dreht von extremer Gier im Juli (80) auf Angst (28) Ende September. Dies spricht dafür jetzt wieder mutiger zu werden und weiter Positionen in Aktienbereich aufzubauen.

Ausblick

Sollten sich die US-Arbeitslosenquote sowie die US-Wirtschaftsindikatoren weiter so stark halten, wird der Markt weiter das Rezessionsrisiko ignorieren und auf eine weiche Landung hoffen. Das würde bedeuten, dass wir aktuell nur eine Zwischenkorrektur erleben und der Markt im letzten Quartal zu neuen Höchstkursen ansteigt.

Sollten sich auf der anderen Seite Rezessionszeichen auch in den Zahlen manifestieren (höhere Arbeitslosenquote, geringeres Konsumentenvertrauen, schwache Gewinnzahlen Unternehmen, etc.) könnte sich die Korrektur an den Aktienmärkten fortsetzen.

Aktuell halte ich beide Szenarien für gleich wahrscheinlich. Es ist sehr schwierig vorherzusehen, wann genau sich eine Rezession in den hinterherlaufenden Indikatoren manifestiert. So könnte es sich durchaus bis 2024 hinziehen, bis sich die vollen wirtschaftlichen Folgen der aktuell hohen Zinsen zeigen.

Daher empfehle ich aktuell bestehende Positionen zu halten und für neue Investitionen in Schritten über die nächsten Wochen und Monate weitere Positionen aufzubauen. Insbesondere in den zinssensitiven (natürlich auch risikoreicheren) Anlagebereichen bestehen die größten Chancen.

Es grüßt Sie herzlich

Ihr Bijan Kholghi